El coste de desinvertir

“Gran parte del éxito se puede atribuir a la inactividad. La mayoría de los inversores no pueden resistirse a la tentación de comprar y de vender constantemente” (Warren Buffett)

Hoy termina otra semana de alta volatilidad en los mercados financieros. A la emergencia del coronavirus se ha sumado la caída de un 22,5% en un solo día del precio del petróleo. La decisión por parte de Arabia Saudí de recortar el precio oficial de venta de crudo ha provocado el mayor descenso de los últimos 20 años. Si bien esta es una buena noticia para las familias y algunas empresas, desde un punto de vista financiero, un movimiento tan rápido del precio del petróleo añade más incertidumbre y pone en dificultad a determinados sectores relacionados con el crudo.

En un momento de alta volatilidad como el que estamos viviendo, es muy importante no tomar decisiones instintivas y, en particular, la decisión de salir del mercado. Hay muchos estudios que demuestran que deshacer una cartera de largo plazo durante una caída es un grave error. No obstante, esto sigue siendo uno de los errores más comunes que cometen los inversores.

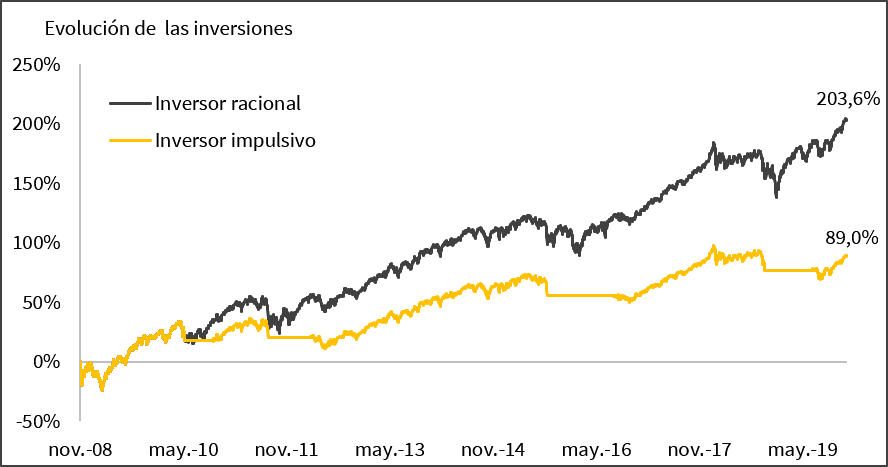

En el gráfico siguiente, se representa la evolución de dos inversiones hechas con una misma cartera compuesta por un 60% de renta variable y un 40% de renta fija. El primer inversor es una persona racional, que tiene bajo control las emociones y no desinvierte durante una caída de mercado. El segundo inversor es impulsivo, y en las ocasiones donde su cartera baja más de un 10%, desinvierte para luego volver a invertir cuando vuelve la calma y los mercados han recuperado lo perdido.

Durante el periodo considerado, la cartera del inversor racional ha logrado una rentabilidad del 203,6%, mientras que el inversor impulsivo ha obtenido un 89%. Esta diferencia de rentabilidad se produce por dos razones. La primera es que, como hemos visto, al no desinvertir en cada caída el inversor racional acumula más rentabilidad que el inversor impulsivo. Esta mayor rentabilidad, al no ser retirada, se reinvierte y genera más rentabilidad (Ley del interés compuesto).

La segunda razón es que, después de una caída de mercado, también se producen los días de mayores subidas (rebotes) y perderse un solo día de estos rebotes tiene consecuencias muy negativas sobre la rentabilidad de la inversión. Este error es típico del inversor impulsivo, que desinvierte después de haber perdido un 10% y vuelve a invertir cuando se restablece la calma y los días de rebotes ya se han producido. De esta manera, por un lado la cartera sufre las pérdidas del 10%, y por el otro no se beneficia de los rebotes.

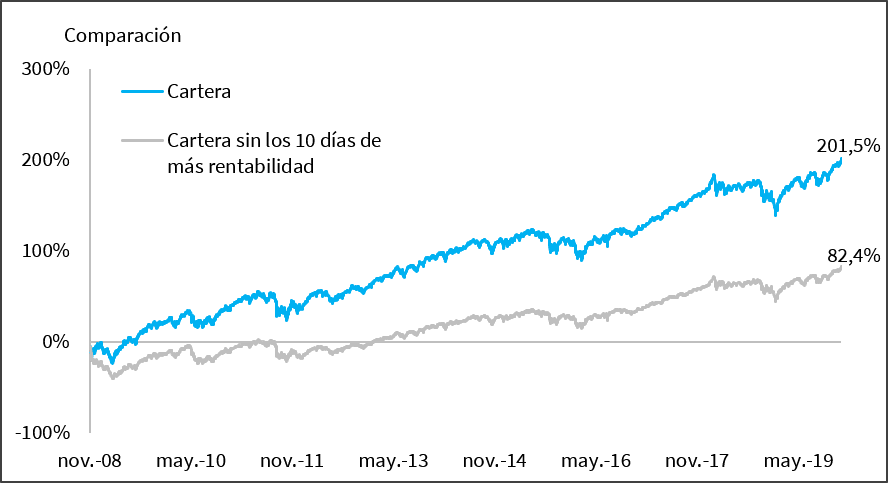

Para explicar bien este concepto, en el siguiente gráfico se representa la evolución de la cartera del estudio anterior, quitando los diez días de más retorno (que suelen ocurrir después de las caídas).

Como se puede observar, en una inversión de más de diez años, si excluimos estos diez días de mayor retorno, el retorno final de la cartera es menos de la mitad (201,5% contra un 82,4%). Visto de otra manera, la mayor parte de la rentabilidad de la inversión se concentra en tan solo diez días. Puesto que ningún inversor tiene una bola de cristal, la única manera de no perderse estos días es mantener la inversión a largo plazo sin desinvertir cuando la bolsa se desploma.