De lo único que debemos tener miedo es del propio miedo

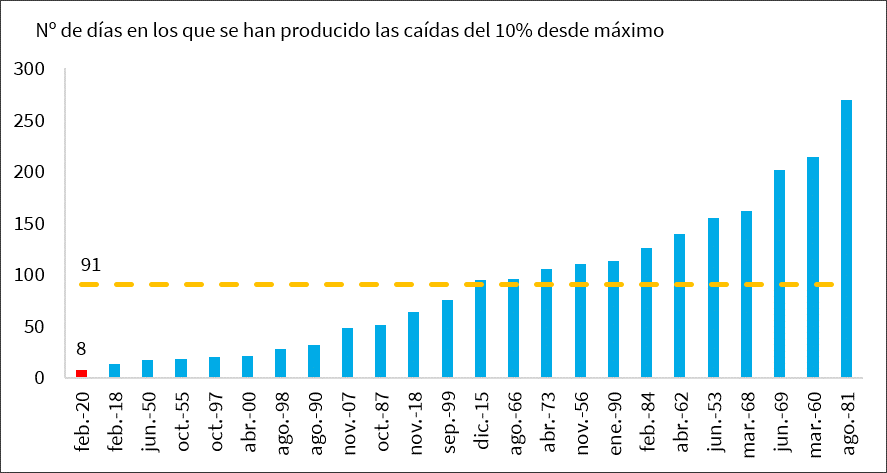

El pasado viernes terminó una semana difícil para los mercados. El índice de renta variable americana Standard & Poor’s 500 cayó un 11,49% y el índice de bolsa europea Eurostoxx 600 un 12,47%. Lo que más sorprende a los inversores es la velocidad con la que se han originado los descensos en las bolsas. Desde el año 1950, las caídas del 10% desde máximos históricos que se han producido en el índice S&P500 han ocurrido en un periodo de tiempo medio de 91 días. Sin embargo, en esta última semana estas caídas han batido todos los récords, produciéndose tal y como observamos en el gráfico, en tan sólo 8 días.

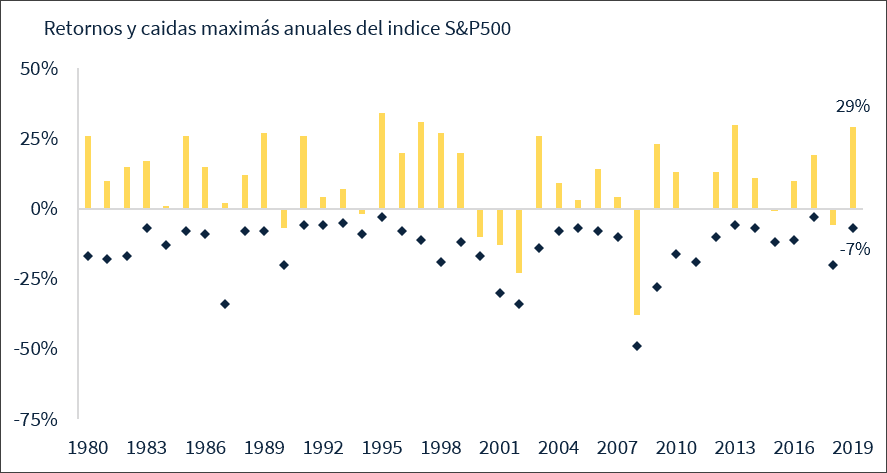

Cuando una caída se produce con tanta velocidad es muy importante aislarse del ruido mediático, no tomar decisiones instintivas y centrarse en los datos disponibles. Para ello, hemos realizado un estudio que nos puede ayudar a reflexionar fríamente sobre la situación actual. Analizamos si la actual corrección del -8,56% desde principios de año es un evento extraordinario o si es una situación frecuente en los mercados financieros. En el siguiente gráfico representamos, desde el año 1980, los retornos anuales de la renta variable americana (color amarillo) y la caída máxima durante el año (color negro).

Por ejemplo, en el 2019, la renta variable americana subió un 29% a pesar de perder un -7% en algún momento de dicho año. En primer lugar, hemos observado que, excluyendo los años excesivamente positivos y negativos (como por ejemplo el 2008), en algún momento durante el año la bolsa experimenta retornos negativos medios de un -11%. Esto ocurre también en años con rentabilidades positivas, como en 2009 y 2010, demostrando por tanto que caídas profundas pueden ser recuperadas sin implicar rentabilidades negativas a final de año. Puesto que la actual caída del -8,56% es menos profunda que la media histórica de caídas durante el año, podemos afirmar que todavía estamos asistiendo a un movimiento de mercado frecuente (aunque más rápido de lo habitual) y que no debemos dramatizar en exceso. Una vez más, aprovechamos este informe para recordar a los inversores que la mejor manera de superar los momentos de alta volatilidad es focalizarse sobre un horizonte temporal de varios años, sin dejar que eventos puntuales puedan afectar negativamente a una estrategia a largo plazo.